|

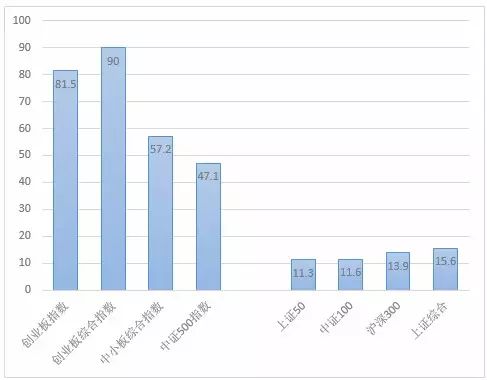

:lol2、再看相对估值 绝对股价当然无法说服专业投资者,那我们来看看股价对应的整体估值是有足够说服力的。目前,A 股市场的市净率中位数为 4.3 倍,市盈率中位数为 56 倍。只有约五分之一的个股的市净率低于 2.6 倍,市盈率低于 36 倍。 拆分来看,创业板指数的PE估值高达81.5倍,创业板综指则高达90倍,中小板综指的PE估值达到57.2倍,中证500指数也达到47.1倍(证监会发言人上周五给出的数据是,截至3月19日,沪深两市全部A股平均静态市盈率25倍,其中主板市盈率21倍,中小企业板64倍,创业板96倍)。当然,蓝筹股估值数据没有那么的高高在上,上证50指数的PE估值为12倍,中证100指数为11.6倍,沪深300指数的PE估值则是16倍,投资者最常关注的上证综合指数最新为16.6倍——不过市场都知道这里面是隐含坏账率预期较高的银行起着支撑作用。

A股主流指数估值情况

市盈率超过50倍的经济学含义是:如果这个公司能按照目前盈利能力一直活着,并把未来所有盈利统统都分配给投资者,投资者也需要50年才能回本!而美国大约62%的企业寿命不超过5年,美国中小企业平均寿命不到7年,,一般的跨国公司平均寿命为10-12年,实力雄厚的世界500强企业平均寿命也只有40——42年。而在中国,中小企业的平均寿命仅2.5年,集团企业的平均寿命也仅7-8年。 3)、我们看看最关键的盈利能力指标:ROE ROE的经济学含义,就是你投到一个企业的本金,每年的回报率。如果把企业视作一辆汽车,ROE类似汽车的速度,利润增速类似于加速度。多数人考察企业会重视加速度(也就是所谓的成长性),但对一个企业而言,最重要的指标其实是速度:如果这辆汽车能始终维持80迈的速度,就算没有任何加速度,也一样能从深圳开到北京。 目前看,市场两极分化前所未有。但是,这种结构性的扭曲并不能被小公司的盈利能力所证实。从RoE(净资产回报率)来看,蓝筹指数明显高于小公司指数。目前,上证50、沪深300指数的RoE分别为15.4%、14.4%,而创业板综指、中小板综指的数据则分别为7.7%、8.3%——很明显,这种ROE水平,你还不如去买银行理财产品更靠谱!

4、另一个显示泡沫耀眼的数据是市场成交量、交易费用及投资者结构 股市大幅走牛、小公司泡沫化带来的后果,是巨量的成交。2015年至今只过去了50个交易日,创业板综合指数和中小板综合指数的成交额已经达到了惊人的8.35万亿元。按双边成交分别收取0.06%手续费、外加卖出方单边0.1%印花税计算,投资者已经付出了184亿元的交易成本。 如果接下来的200个交易日内维持目前的交易规模,创业板和中小板全年的交易成本超过900亿。但是以创业板综指为例,目前422个成分股在2014年的盈利总和则是大约407亿元。 900亿 VS 407亿,经济学的最直观解释:这是一个不仅不产生财富,反而是财富单边损耗的市场。 这就是为什么很多经历过多轮牛熊的投资者时刻准备着,想咬牙切齿做空创业板的主要原因之一:格隆也相信,无论过去创业板指数曾经多么顽强,但大概率会有一波惨烈的财富吞噬过程,深港通无疑会加快这个进程。 并不是所有人都前赴后继往上冲,投资者参与结构显示有人在撤退。中国证监会提供的数据是:年初至3月19日,投资者日均新开股票账户数10.9万户。特别是3月9日至3月19日这两周,投资者日均新开股票账户数17.7万户,较去年12月日均新开12. 9万户水平明显上升。

但,年初至3月19日,周均参与A股交易账户1970. 61万户,参与账户占有效账户比平均为13.83%。去年12月份这两个数据分布是2237.75万户和16.16%的占比:新兵在义无反顾涌进来,部分老兵在一边放枪,一边撤退。 5、我们再回头做一下市场间的横向比较。 最可比的当然是多数上市公司相同,人种血脉也相同的香港。 本周五,恒生AH溢价指数收盘于132.82点,意味着同样的公司,以市值加权计算的A股股价比同在H股上市的股票贵了32.82%。之前溢价小幅缩窄之后继续扩大,不过,该指数曾于2008年、2011年分别达到213.47点、142.07点的高位。 值得指出的是,由于蓝筹股相对估值更低,而A加H上市的公司大多是蓝筹股,所以实际上A股对港股的溢价,远高于该指数反映出来的32.82%——中小市值公司的价差要远远大于这个水平。

还记得格隆汇会员TUNG在上一波AH溢价率超过130点后做AH溢价套利短期翻倍的经典案例吗?彼时今日,世易时移,方法思路也许不可简单复制,但道理是相通的:万有引力定律会让任何远离地面额东西滚回地面。

当然,还有很多其他现象会佐证以上这些数据。最直观的莫过于中国资本市场最独有的行为艺术:无数企业家打破头想钻进IPO排队队伍,以能把自己的公司卖给A股市场的投资者——毫无疑问,这种行为与爱国、爱民、慈善都没有一毛钱关系,与钱多,估值高有直接的关系。

但你认为,这种投资者愿意出高价买,企业主愿意高价卖,一个愿打,一个愿挨的两厢情愿会是公理?深港通、注册制都不能改变? 说实话,我是不信的。这些企业主的弹冠相庆,最终总需要有人埋单的,全球都没有白吃的宴席! |